Agosto de 2023: regulamentos propostos

O Internal Revenue Service (IRS) dos Estados Unidos propôs novas regulamentações para ativos digitais, incluindo criptomoedas, que poderiam impactar significativamente indivíduos e empresas que lidam com esses ativos. As regras propostas visam expandir a definição de “corretor” para incluir entidades e indivíduos envolvidos na facilitação de transações de ativos digitais, mesmo que não detenham fundos de clientes.

Oi pessoal! Você já cansou de viver na pobreza enquanto as criptomoedas estão curtindo uma vida de luxo? Então junte-se ao nosso canal @Crypnoticias no Telegram, onde compartilhamos notícias sobre criptomoedas em português - porque quem precisa de dinheiro de verdade quando você pode nadar em Dogecoins? Venha para o lado selvagem da especulação financeira, onde o único risco é perder tudo... ou ganhar um foguete para a lua! 😂💰🚀

☞ Junte-se ao Telegram

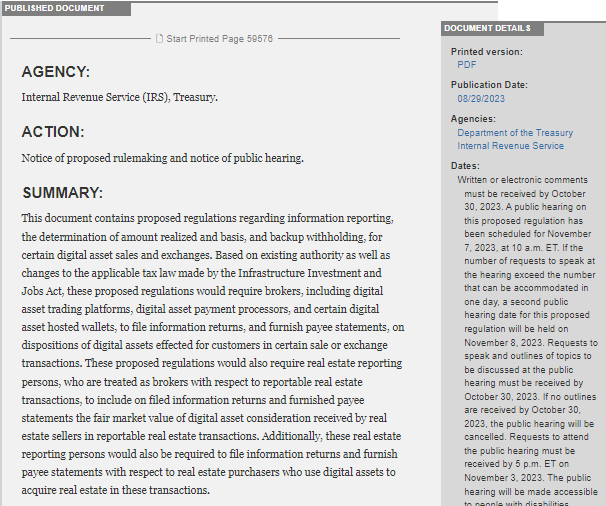

A partir de 25 de agosto de 2023, o Tesouro dos EUA e o Internal Revenue Service (IRS) divulgaram propostas de diretrizes que obrigam as empresas que lidam com ativos digitais a enviar relatórios informativos e fornecer avisos de declaração para casos de alienação de ativos digitais.

Os novos regulamentos oferecem orientações claras sobre vários assuntos importantes, como a identificação dos ativos digitais que exigem relatórios, a determinação de quem se enquadra na definição de corretor, o cálculo da base de custos para ativos digitais e o tratamento dos ativos digitais como uma classificação única diferente dos títulos. e mercadorias.

🚨 URGENTE: Dólar x Real em ALTA HISTÓRICA! Veja a previsão CHOCANTE!

Confira agora!

Como investigador centrado nas iniciativas de conformidade do IRS, posso explicar que um aspecto significativo do nosso trabalho gira em torno de garantir que os contribuintes ricos cumpram as leis fiscais relativas aos activos digitais. Estes activos não devem ser utilizados como meio de ocultar rendimentos tributáveis. Os regulamentos propostos visam oferecer maior transparência nas atividades financeiras de indivíduos de alta renda e outros que empregam esses ativos, proporcionando uma visão mais clara das suas transações.

Os regulamentos fornecem uma definição abrangente para um “intermediário de ativos digitais”, que inclui entidades como plataformas de negociação digital, fornecedores de carteiras e processadores de pagamentos. De acordo com os regulamentos propostos, os corretores seriam obrigados a reportar transações envolvendo ativos digitais, com um conceito ampliado do que constitui um “ativo digital”.

A regulamentação será implementada a partir de 1º de janeiro de 2025, para transações realizadas posteriormente. Alguns dos seus requisitos de relatórios começarão em datas posteriores. Tenha em mente que estes regulamentos estão sendo propostos e ainda podem estar sujeitos a modificações.

Definição de ativos digitais e corretoras

As novas diretrizes do Tesouro dos EUA e do IRS ampliam o escopo dos ativos digitais que devem ser relatados para incluir stablecoins, tokens não fungíveis (NFTs) e tokens de ações. No entanto, os ativos virtuais confinados a sistemas selados, como fichas de videojogos, estão excluídos desta definição.

Um ativo digital refere-se a um valor ou propriedade representado digitalmente em um banco de dados seguro e descentralizado. Alguns exemplos comuns incluem:

- Moeda virtual conversível e criptomoeda (por exemplo, Bitcoin, Ethereum).

- Stablecoins, que são criptomoedas atreladas a um ativo estável, como uma moeda fiduciária (por exemplo, USD Coin, Tether).

- Tokens não fungíveis (NFTs), tokens exclusivos que representam a propriedade de ativos digitais, como arte ou itens colecionáveis.

- Esses ativos digitais servem a vários propósitos em sistemas de blockchain e finanças digitais.

A função de um corretor pode ser expandida para incluir entidades que facilitam transações de ativos digitais, necessitando de relatórios abrangentes detalhando dados de clientes e detalhes de vendas.

Como analista financeiro, eu interpretaria esta expansão na Lei de Investimentos e Empregos em Infraestruturas da seguinte forma: O termo “corretor”, tal como definido na Lei, abrange agora indivíduos que facilitam transferências de ativos digitais em nome de terceiros. Esta definição se estende a qualquer tipo de representação digital de valor registrada em um sistema de contabilidade distribuída.

Os especialistas fiscais dos EUA têm manifestado preocupações sobre as disposições pouco claras das leis fiscais existentes. Por exemplo, o regulamento proposto §1.6045–1(a)(21)(iii)(A) descreve um serviço facilitador como qualquer tipo de serviço que ajuda a concluir uma transação de ativos digitais. No entanto, não inclui indivíduos exclusivamente dedicados à validação de livros distribuídos através de métodos como prova de trabalho ou prova de aposta, sem fornecer funções ou serviços adicionais.

Com base numa análise da Bloomberg Law, vários validadores de prova de participação e empresas relacionadas estão a adotar uma postura cautelosa devido à ambiguidade no processo. Eles registram o valor dos tokens de recompensa como ganhos após sua geração, em vez da realização real da renda através da comercialização desses tokens de recompensa.

Rastreamento de renda criptográfica por meio de formulários de inscrição

O Internal Revenue Service (IRS) agora exige que os contribuintes divulguem suas transações de criptomoeda no Formulário 1040. O formulário pergunta sobre atividades como recebimento, venda, transferência, troca ou obtenção de moeda virtual. A deturpação de factos pode resultar em sanções, uma vez que as declarações fiscais são documentos juridicamente vinculativos.

A partir de 22 de janeiro de 2024, os contribuintes foram avisados pelo IRS que deveriam divulgar quaisquer transações de ativos digitais e relatar qualquer receita resultante ao enviar suas declarações fiscais federais de 2023, assim como fizeram para os registros do ano anterior.

A pergunta aparece no topo dos formulários:

- 1040, Declaração de Imposto de Renda Pessoa Física;

- 1040-SR, Declaração de Imposto de Renda dos EUA para Idosos;

- 1040-NR, Declaração de Imposto de Renda de Estrangeiro Não Residente dos EUA.

- 1041, Declaração de Imposto de Renda dos EUA para Propriedades e Trusts;

- 1065, Retorno de Renda de Parceria dos EUA;

- 1120, Declaração de Imposto de Renda Corporativo dos EUA;

- 1120-S, Declaração de Imposto de Renda dos EUA para uma Corporação S.

Durante o ano fiscal de 2023, obteve algum ativo digital como compensação por bens ou serviços prestados, ou recebeu-o como recompensa ou prémio? Além disso, você vendeu, negociou ou de alguma forma se livrou de um ativo digital ou de uma participação financeira em um?

Como analista fiscal, aconselho que a forma de formular isto poderia ser: “Dependendo do seu estatuto de contribuinte – indivíduo, corporação, parceria ou património/trust – terá de assinalar a caixa apropriada na sua declaração fiscal. Além disso, é essencial relatar qualquer receita derivada de transações de ativos digitais.”

Abril de 2024: rascunho do formulário 1099-DA

A partir de 18 de abril de 2024, a Receita Federal (IRS) apresentou ao público uma minuta do Formulário 1099-DA. Este novo formulário foi desenvolvido para ajudar a calcular o lucro ou prejuízo tributável de transações de corretagem envolvendo ativos digitais. Os principais recursos deste formulário incluem códigos de identificação de token e espaços para endereços de carteira – informações vitais para arquivadores e para o IRS no processo de relatório.

Os relatórios de transações de ativos digitais, como o Formulário 1099-DA, apresentam códigos de token exclusivos, campos em branco para endereços de carteiras de criptomoedas e instruções para rastrear transações no blockchain. Os corretores são obrigados a enviar esses relatórios aos contribuintes e ao Internal Revenue Service (IRS), o que pode resultar em ganhos tributáveis para pessoas físicas.

Apesar da clareza fornecida pelo IRS em relação às obrigações fiscais para determinadas atividades de criptomoeda, permanece incerteza sobre como a agência identificará e regulará os corretores envolvidos em vários tipos de transações, tais como quiosques, processadores de pagamento e fornecedores de carteiras. A falta de um registo definitivo de ativos digitais acrescenta complexidade aos esforços de conformidade para estes intermediários, abrangendo tanto bolsas centralizadas como plataformas descentralizadas.

Problema do intermediário de ativos digitais

Em termos mais simples, nos termos dos regulamentos propostos, um “intermediário de ativos digitais” poderia referir-se a mais de um intermediário envolvido numa única transação de ativos digitais. Por exemplo, se um indivíduo emprega uma carteira auto-hospedada juntamente com uma plataforma de Finanças Descentralizadas (DeFi) para troca de tokens, tanto o fornecedor de serviços de carteira como a plataforma DeFi podem ser classificados como intermediários.

Em contraste com as regulamentações de valores mobiliários, não há permissão para que vários intermediários ignorem o preenchimento de seu Formulário 1099-DA individual junto ao Internal Revenue Service (IRS) e aos contribuintes. Este requisito pode causar confusão para os contribuintes, resultando potencialmente em relatórios excessivos ou inconsistências entre os seus registos e os do IRS, aumentando em última análise a carga de trabalho do contribuinte.

Como analista, eu reformularia a frase da seguinte forma: A exigência dos regulamentos propostos de identificação ao nível da carteira poderá criar dificuldades para os contribuintes cujos activos em determinadas carteiras tenham valores baixos. Para identificar estes activos, podem ser obrigados a transferir activos de maior valor para essas carteiras específicas.

Corretores de criptografia: quem são eles?

A partir de 1º de janeiro de 2024, a Lei de Investimentos e Empregos em Infraestrutura determina que os intermediários de criptomoeda divulguem certas transações superiores a US$ 10.000 ao Internal Revenue Service (IRS). Este requisito gerou debates devido a preocupações sobre possíveis complicações e aumento da carga de trabalho.

Como pesquisador que estuda o cenário regulatório das criptomoedas, posso dizer que os corretores são obrigados a enviar relatórios abrangentes ao Internal Revenue Service (IRS) no prazo de quinze dias após as transações qualificadas. Estes relatórios devem incluir detalhes essenciais sobre as partes envolvidas, tais como as suas identidades como remetentes. No entanto, falta atualmente uma orientação clara do IRS relativamente à aplicação destas regras a vários intervenientes no ecossistema das criptomoedas, incluindo mineiros, validadores, bolsas descentralizadas e transações realizadas anonimamente. Esta ambiguidade deixa os utilizadores incertos sobre a melhor forma de garantir a conformidade com as regulamentações fiscais.

A partir de 1º de janeiro de 2025, novos regulamentos propõem que intermediários como plataformas de negociação de ativos digitais, processadores de pagamento e certos provedores de carteira hospedada sejam obrigados a emitir relatórios do Formulário 1099-DA detalhando receitas brutas e fornecer declarações correspondentes aos seus clientes.

Quando se trata de transações realizadas após 1º de janeiro de 2026, os corretores são obrigados, em circunstâncias específicas, a divulgar ganhos/perdas e informações básicas nos documentos e declarações fiscais dos clientes para facilitar a declaração de impostos.

Com base nas conclusões do relatório da PwC, o IRS espera um influxo sem precedentes de aproximadamente 8 mil milhões de relatórios 1099-DA todos os anos, o que resultaria em custos no valor de milhares de milhões. Se as datas de implementação destes regulamentos propostos permanecerem inalteradas, as empresas poderão enfrentar desafios significativos.

Reação da indústria criptográfica ao IRS

Jake Chervinsky, da Variant, classificou os regulamentos propostos pelo IRS como regras que “não fazem sentido”.

Segundo Chervinsky, a perspectiva do IRS é moldada por uma suspeita de evasão fiscal, o que faz com que dependam fortemente da monitorização das transacções financeiras. No entanto, ele salienta que o IRS não considera a tecnologia que facilita as transações peer-to-peer sem intermediários, dificultando-lhes a realização de verificações KYC e a comunicação de transações.

Como pesquisador, passei anos tentando transmitir ao IRS o raciocínio por trás do motivo pelo qual “carteiras não hospedadas” não deveriam ser classificadas como corretoras. Lamentavelmente, minhas explicações parecem ter caído em ouvidos surdos.

— Jake Chervinsky (@jchervinsky) 21 de abril de 2024

Jason Schwartz, sócio tributário e codiretor de ativos digitais da Fried Frank, apontou que a nova definição de intermediário de ativos digitais não distingue claramente os corretores.

Em 7 de novembro de 2023, o DeFi Education Fund (DEF) apresentou um pedido de apoio ao recurso de James Harper contra o Internal Revenue Service (IRS). O objetivo é restringir a capacidade do IRS de acessar registros detalhados de transações de usuários em bolsas de criptomoedas.

Harper estava entre os milhares de usuários da Coinbase cujas informações foram disponibilizadas ao IRS em 2017, levando a uma disputa legal sobre proteções aprimoradas de privacidade digital. A DEF afirma que os regulamentos propostos em 27 de agosto ampliam excessivamente o termo “corretor”, impondo encargos indevidos a indivíduos e entidades que não podem cumprir, ao mesmo tempo que representam uma ameaça à privacidade.

A “regra do corretor” do IRS em relação aos ativos digitais ainda está em desenvolvimento, mas com base em indicações recentes, o Departamento do Tesouro parece ter a intenção de classificar “provedores de carteiras não hospedadas” como “corretores de ativos digitais”.

— Miller (@millercwl) 19 de abril de 2024

Fontes de orientação do IRS

O tratamento da criptomoeda está sujeito a orientações limitadas, incluindo:

- Aviso 2023-34, que oferece orientação sobre determinadas moedas virtuais conversíveis.

- A Lei de Investimentos e Empregos em Infraestrutura de 2021, que aborda relatórios de informações de ativos digitais para corretores.

- Proposta de regulamentação sobre relatórios de ativos digitais divulgada em 25 de agosto de 2023.

- Receita Ruling 2023-14, que discute a inclusão de recompensas de aposta na renda para contribuintes que utilizam o método de pagamento em dinheiro.

- Aviso 2023-27, esclarecendo que os NFTs devem ser tratados como colecionáveis.

- Regulamento de Receita 2019-24, fornecendo orientação sobre hard forks e air drops.

- FAQ, conforme atualizado no site do IRS.

- EUR BRL PREVISÃO

- USD BRL PREVISÃO

- ETH PREVISÃO. ETH criptomoeda

- BTC PREVISÃO. BTC criptomoeda

- NEAR PREVISÃO. NEAR criptomoeda

- BTC BRL PREVISÃO. BTC criptomoeda

- O deslumbrante drama do Ethereum: Bears bamboozled, Bulls oscila à beira da glória 🦄💥

- SOL PREVISÃO. SOL criptomoeda

- EUR CHF PREVISÃO

- O que significa “compartilhado com você” no TikTok? Tag misteriosa deixa usuários confusos

2024-05-04 07:19